Stadt München und Allianz Pension Partners

Zwei starke Partner für Ihre Zukunftssicherung

Wichtige Informationen auf einen Blick

Die betriebliche Altersvorsorge

Ihr zusätzliches Rentenpolster mit Unterstützung vom Staat und Ihrem Arbeitgeber

Sie erhalten monatlich Vermögenswirksame Leistungen (VL) von der Stadt München.

Nutzen Sie diesen Zuschuss von Ihrem Arbeitgeber für Ihre Zukunftssicherung!

Wissenswertes zur betrieblichen Altersvorsorge

-

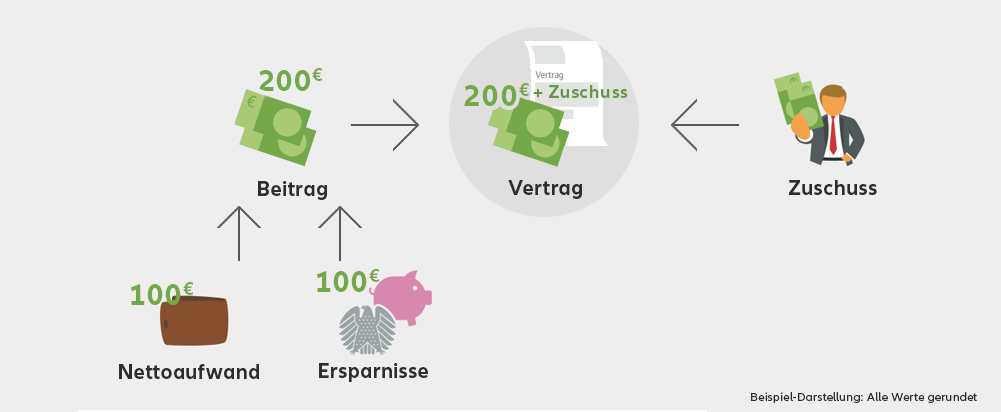

Drei Teile für ein Ergebnis: sorgenfreie Rentenzeit

Mit den Vermögenswirksamen Leistungen (VL) Ihres Arbeitgebers reichen schon wenige Euro aus der eigenen Tasche, um sich für Ihren Ruhestand ein ordentliches Renten-Extra zu sichern.

So funktionierts:

- Ihr Beitrag: Sie entscheiden sich, 200 Euro Ihres Bruttogehaltes in eine betriebliche Vorsorgelösung Ihres Arbeitgebers einzuzahlen.

- Ihr Nettoaufwand: Für 200 Euro, die in Ihre betriebliche Altersvorsorge fließen, zahlen Sie netto nur 100 Euro.

- Ersparnisse: Auf Einzahlungen in eine Betriebsrente werden keine oder reduzierte Steuern und Sozialabgaben* erhoben.

- Ihr Vertrag zur betrieblichen Altersvorsorge: Mit einem Vertragsabschluss zahlen Sie in Ihre betriebliche Vorsorgelösung ein und können somit Ihre Versorgungslücke reduzieren.

- Zuschuss vom Arbeitgeber: Ihr Arbeitgeber zahlt zu Ihrem Beitrag noch einen Zuschuss.

*Gesetzliche Krankenversicherung, Pflegepflichtversicherung, Deutsche Rentenversicherung, Arbeitslosenversicherung

Die Vorteile der Unterstützungskasse:

- Mehr Beiträge – mehr Extra-Rente: Ihre Beiträge sind in unbegrenzter Höhe steuerfrei

- Beiträge bis max. 4 % der Beitragsbemessungsgrenze dauerhaft sozialversicherungsfrei

Nachgelagerte Besteuerung der Rentenleistungen im Alter mit dann meist niedrigerem Steuersatz - Keine negative Wechselwirkung mehr mit der Zusatzversorgung (BVK-ZVK)

- Garantierte Rentensteigerung von 1%

- Wahl zwischen Renten- und Kapitalzahlung

- Ihr Beitrag: Sie entscheiden sich, 200 Euro Ihres Bruttogehaltes in eine betriebliche Vorsorgelösung Ihres Arbeitgebers einzuzahlen.

-

Berufsunfähigkeit kann jeden treffen, vom Azubi bis zum Geschäftsführer

Jeder vierte Beschäftigte wird im Laufe seines Arbeitslebens berufsunfähig. Was passiert dann mit dem Vertrag für die betriebliche Altersvorsorge, für den man noch viele Jahre Beiträge zahlen sollte?

Mit dem reduzierten Einkommen kann häufig der Beitrag für die Altersvorsorge nicht mehr voll bezahlt werden. Die spätere Altersrente fällt dann teilweise deutlich geringer aus.

Sie können etwas tun, damit Sie im Alter gut leben können!

Mit einem zusätzlichen Baustein, dem "Renten-Retter", sind Ihre Beiträge zur Altersvorsorge abgesichert.

Die Allianz übernimmt im Fall der Berufsunfähigkeit dann automatisch die Zahlung Ihrer Beiträge.

Dadurch bleibt Ihre Altersversorgung aus dem bestehenden Vertrag in voller Höhe erhalten.

-

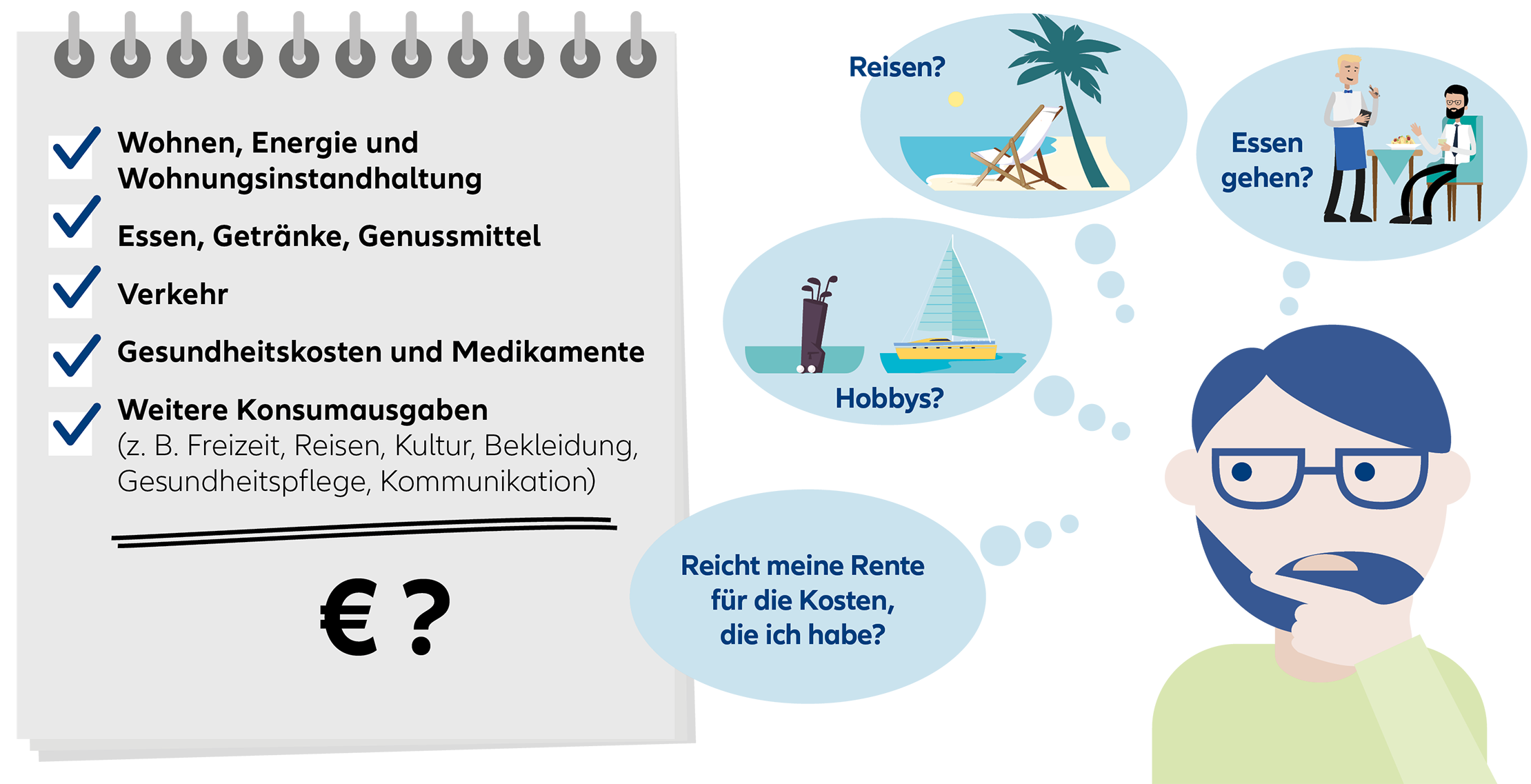

Reicht mein Geld im Alter?

Haben Sie schon mal darüber nachgedacht, ob Ihre gesetzliche Rente später zum Leben reicht?

Und zwar nicht nur zum „Überleben“, sondern für all das, was Sie heute gewohnt sind – Urlaub, Auto, Restaurantbesuche, Ihre Hobbys?

Ein Beispiel: Die Rechnung listet monatliche Haushaltskosten im Rentenalter auf.

Sie zeigt: Eine Versorgungslücke droht.

Wichtiger denn je ist es, bereits heute etwas für die Vorsorge zu tun. Wer auch im Alter sein Leben „wie früher“ genießen will, sollte zusätzlich vorsorgen. Mit der betrieblichen Altersversorgung kann die Versorgungslücke besonders effizient geschlossen werden.

-

Hier stellen wir Ihnen die wichtigsten Formulare bereit:

Kontakt

Sie haben Fragen?

Ihre Ansprechpartner bei der Landeshauptstadt München:

- Mirko Huber

- René Kuhfs

E-Mail senden: entgeltumwandlung.por@muenchen.de

Telefon (Mo.–Fr. von 8–18 Uhr): 089 – 3800 64198

Ihre Ansprechpartner sind auch für Fragen da nach z.B. der Mitnahme und Übertragung eines betrieblichen Altersvorsorgevertrages aus einem vorangegangenen Beschäftigungsverhältnis.

Bitte informieren Sie sich bei Ihren Ansprechpartnern im Haus über die Möglichkeiten, die Ihnen die Landeshauptstadt München zur Altersversorgung anbietet.

Anschließend können Sie bei Interesse hier ein individuelles Angebot der Allianz anfordern.

Der von der Allianz angebotene Durchführungsweg Unterstützungskasse (eine spezielle Form der bAV) ist lediglich in Ausnahmefällen sinnvoll zu nutzen (Beispiel: Anlage Bedarfe von mehr als 500,- Euro monatlich).

Bitte beachten Sie, dass die Allianz keine Beratung anbietet.

Häufige Fragen

-

LOHNT SICH DIE BETRIEBLICHE ALTERSVERSORGUNG (BAV) IN ZEITEN NIEDRIGER ZINSEN?

Die betriebliche Altersversorgung lohnt auch in Zeiten niedriger Zinsen. In der betrieblichen Altersversorgung wird langfristig und kollektiv angelegt – dies ermöglicht auch in einer Niedrigzinsphase angemessene Erträge. Auch die günstigen Gruppenkonditionen – im Vergleich zu privater Altersversorgung – tragen dazu bei, dass weiterhin eine attraktive Rendite erzielt werden kann.

-

Diese Frage lässt sich nicht pauschal beantworten. Für die bAV sprechen jedoch die nachgelagerte Besteuerung, die einfache Abwicklung über den Arbeitgeber sowie die günstigen Gruppenkonditionen. Dazu kommt in vielen Fällen ein Beitrag des Arbeitgebers, der die bAV besonders lohnenswert macht.

-

Bei der sogenannten Bruttoentgeltumwandlung sind Ihre Beiträge von Steuer und/oder Sozialabgaben befreit. Im Jahr 2025 können maximal 3.864 Euro (322 Euro im Monat) steuer- und sozialversicherungsfrei eingezahlt werden. Weitere 3.864 Euro (322 Euro im Monat) sind steuerfrei.

Sofern Ihre Beiträge sozialversicherungsfrei eingezahlt wurden, hat dies Auswirkungen auf die gesetzliche Rente sowie beispielsweise das Arbeitslosen- und Kurzarbeitergeld. Diese Leistungen reduzieren sich durch die Bruttoentgeltumwandlung.

Die Renten-/Kapitalzahlung der betrieblichen Altersvorsorge unterliegt der Steuer sowie der Kranken- und Pflegeversicherung (nicht bei privat Krankenversicherten). Dabei können Sie berücksichtigen, dass Ihr Steuersatz im Ruhestand meist niedriger sein wird als im aktiven Berufsleben.

Für Pflichtversicherte gibt es einen monatlichen dynamischen Freibetrag in Höhe eines Zwanzigstels der monatlichen Bezugsgröße nach § 18 SGB IV (187,25 Euro im Jahr 2025).

Die Leistungen sind bis zu diesem Betrag in der Kranken- und ggf. in der Pflegeversicherung nicht beitragspflichtig. Für Privatversicherte besteht keine Beitragspflicht.

-

Durch die betriebliche Altersversorgung (bAV) im Rahmen der Allianz Unterstützungskasse werden ineffiziente Wechselwirkungen der Entgeltumwandlung mit den Beiträgen zur BVK-Pflichtversicherung vermieden.

Das heißt, Ihre Beiträge zur Allianz Unterstützungskasse werden steuerlich voll gefördert, ohne Einschränkungen zur BVK-Pflichtversorgung.